网上配资靠谱吗 经常性业务亏损的中国船舶可以买吗——内在价值测算

网上配资靠谱吗

网上配资靠谱吗

之前的两篇文章《中国船舶——既赚钱又不赚钱的集合体》和《中国船舶的增长底气——成长空间分析》分别分析了中国船舶的核心竞争力和成长空间。按照惯例,这篇文章测算一下中国船舶的内在价值,并给出股票的交易操作参考。

在正式进行内在价值测算前,需要澄清一个根本问题。

估值的基础

估值的根本基础是这个要估计的东西,应该有价值。价值来自于哪里呢?答案是有用性。通俗地讲,一个东西有没有价值,在于它有没有用。比如一枚鸡蛋,它是有价值的,因为食用后可以补充各种营养物质。理论上,所有东西都是有用的,只要能找到合适的使用方法。比如路边的一块石头,可以用来盖房子,也可以用来防身,还可以雕琢成艺术品。

该报告强调,以巴冲突对经济的破坏程度惊人,远超此前2008年、2012年、2014年和2021年军事对抗的影响。通货膨胀、失业率飙升和收入暴跌,使巴勒斯坦陷入严重贫困。

但路边躺着的石头很多,既然有价值,为什么没看到有人去捡?显然这些石头价值很低,甚至没有价值。因为我们要想实现石头的功能,必须付出很大的成本。当收益覆盖不了成本时,石头的价值就消失了。比如艺术家捡了石头,花费了3年打磨成了一块艺术品,摆摊卖货的时候只卖了100元。如果他不打磨石头,而是出去打工,这三年可以赚10万元。显然,他亏大了。这块石头根本没有价值,不值得被打磨成艺术品。

同样,我们投资证券市场,测算公司股票的价值,也是这个逻辑。要想测算其内在价值,首先应该确定它是赚钱的,至少长期净利润是正值。一个不断亏钱的企业,测算价值毫无意义。除非你能像巴菲特一样,把企业买过来,赶走原来的管理层,拆分或清算企业。如果企业还有救,那么亏钱的业务全部扔掉,赚钱的业务引进新的管理层,让企业重新走向正轨。如果企业没救了,就把资产拆吧拆吧全部卖掉,分行李散伙。

中国船舶的内在价值

A股市场历来都是一个融资市场,这说明整个市场是没有价值的。因为整个市场的总产出小于总投入,所以才需要不断融资来支持。根据我的观察,A股市场大约90%的公司,都是不具有长期投资价值的。作为投资者,我不反对融资。没有融资,外部投资者也就没有参与经济、分享企业成长的机会。但投资者并不是慈善家,我们是需要回报的。前期的融资是为了后面企业走上正规后,能够通过分红、回购等手段把赚的钱分给投资者。总是索取,而不讲回报,市场是无法长期存在下去的。就像现在,量越缩越厉害。谁都不是傻子,竭泽而渔,韭菜割太狠,只能导致再也长不出来。

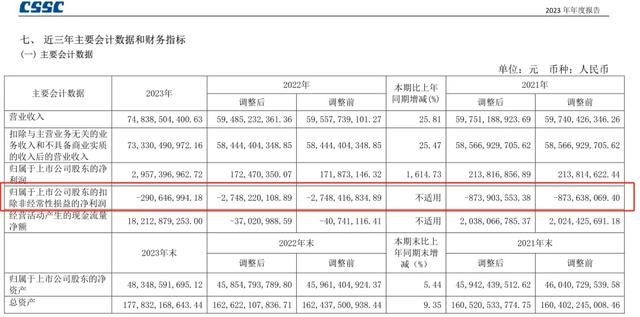

中国船舶就是一个典型。上市以来,中国船舶一直在融资进行扩张。因为海运周期的波动,公司的净利润起伏很大。更不好的地方是,近10年,中国船舶的扣除非经常性损益的净利润一直为负值。也即是说,中国船舶的主营业务一直都是亏钱在运营。

如下图所示,2023年,中国船舶的归母净利润为29.57亿,扣非归母净利润为-2.91亿,也就是说,幸亏中国船舶在其他非造船业务上有收入,否则就亏损了。按照上市公司管理规定,连亏两年就ST了,连亏三年就*ST,退市预警了。

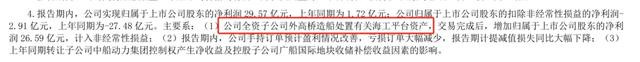

这个非经常性损益是什么?主要是资产处置收益、政府补助、营业外收支等,说白了,就是卖资产、给政府要补助、其他零星收入等。如下图所示,中国船舶2023年有一笔较大的资产处置损益,就是子公司外高桥造船卖出了海上平台资产,这个还不是现金交易,而是资产交换,也即以海上平台资产换取另外一项资产。换入的资产具体是什么,年报中没披露,猜测是对山东海运的股权。上述操作有点类似于债务重组,把自己的债权转为股权。

所以,从长期投资角度看,连年扣非净利润为负的中国船舶没有投资价值,估值没有意义。

另一个角度

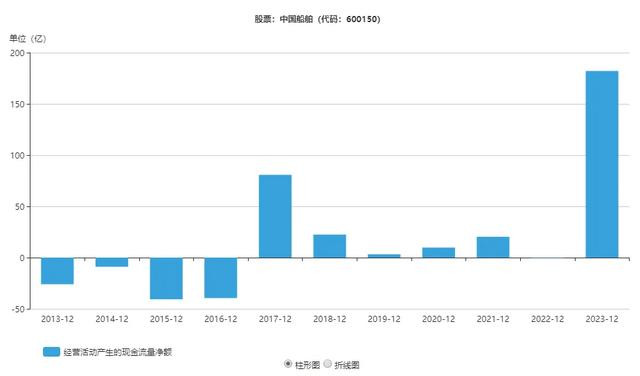

类似于这种扣非净利润为负的企业,也并不是全部都没有投资价值。比如亚马逊,之前也连续十年净利为负,但股价涨得很好。究其原因,还在于亚马逊的客户数量和销售现金流稳步增长。虽然华尔街的投资者也很担心,但至少不断流入且增长的真金白银,确实让人感觉投入的钱是值得的。

反观中国船舶,如下图所示,上蹿下跳的经营净现金流,很让人担心不断投入的现金是否真的可以转化成未来的收入。再联想到企业的低毛利、长周期波动,这种希望通过砸钱扩张带来规模优势的做法,很让人怀疑未来是否能赚到钱。更可能的情况是,钱砸进去了,规模扩张了,但下游周期衰退来临,大面积的资产面临贬值,甚至变成废铁。股东期望的规模扩大后,通过垄断市场提高净利润,变成了一种自我安慰的空想。

从这里可以看出,像中国船舶这种即使不赚钱也不断扩张的企业,更像是为了税收和就业做贡献,而不是为股东谋取合理的投资收益。投资中国船舶股票的人,只能从市场的炒作中获得不确定的收益,而难以通过长期持有分享企业成长带来的超额利润。因为企业一直没有利润,反而不断亏损,作为股东,不但得不到收益,反而要分担长期亏损。

综上,中国船舶的内在价值测算没有估值基础。如果非要进行估算,理论上,一个不断亏损的企业,其价值应该低于净资产,也就是估值不应该超过1倍的市净率(即PB<1)。历史上,只有2018年7月份出现过低于1倍市净率的情况。

交易参考

对于中国船舶,我是不会投资的。这种股票没有长期投资价值,更适合投机炒作。根据前面关于未来成长空间的分析,未来两年还是有炒作机会,搏一搏泡沫和反弹。具体怎么搏,我没法讲。因为这个内容既不合规,也不是投资的正道。在A股市场投资,择时很重要,即使股票没有投资价值,通过择时也能获得高额回报。但是择时很难,对于我这种长期投资者来说,我的择时方法偏重于更简单的方法:找到有长期投资价值的股票,然后在超低估值时入场。

以上就是关于中国船舶的所有分析文章。想看其他公司的分析,请点击下方公司名称。如果有感兴趣的公司,也可以在文末留言,之后会逐一分析。欢迎关注本号网上配资靠谱吗,及时获取信息。咱们下一个公司再见!